股基大吸金 今年以來淨流入債基的6.5倍

- 白富美

- 2022年4月12日

- 讀畢需時 4 分鐘

抗通膨,美國聯邦準備理事會(Fed)態度偏鷹,近期股市表現疲弱,惟全球資金依舊偏好股市,近一周資金淨流入股票基金,債券和貨幣型基金失血。

第一季各類資產表現,現金才是王,任何投資都要「吃虧當吃補」的決心,但今年以來,全球投資人一點也不保守,資金搶進股票基金多於流入債券基,尤其是ETF上,股票ETF的資金淨流入是債券ETF的6.5倍之多。

聯準會3月會議紀錄釋放鷹派訊號加上過去立場偏鴿的聯準會副主席提名人布蘭納德發表鷹派言論,引發市場擔憂聯準會可能更激進的緊縮行動,衝擊全球股市與新興股市同步收低。資金向上,最近一周資金持續流向股票基金百億美元,債券基金淨流出近14億美元。

整體股票型ETF近一週資金淨流入102億美元,主要流入全球股市112億美元,新興市場、亞太、中國與拉美股市分別吸引資金淨流入34億、6.6億、0.8億及0.4億美元,美國、歐洲、日本及東歐股市則分別遭資金淨流出12.3億、10億及0.06億美元。

雖然根據摩根資產管理整理第一季各類資產表現,現金才是王,股市和債市都是沉到水底下,各類資產大盤指數跌幅從下跌0.4到9.3%不等;但從資金流向來看,國際資金似乎一點都不保守,未必是擁抱現金,反倒是大舉前進股市。

歷經第一季全球股債市動盪,全球資金在流向上,根據EPFR的數據,貨幣基金淨流出逾2,160億美元,債券基金逾807億美元,股票基金約淨流入逾1,950億美元,若單看ETF的資金流向,股票ETF吸金力達2,744.8億美元,債券ETF僅362.9億,股票ETF的吸金量是債券ETF的6.5倍之多。更多股債基金的近一周和今年以來資金流向可以參考下表。

最近一周和今年以來主動和被動基金資金流向比較

與其擔心殖利率倒掛,在場繼續投資才是重點。

時序邁入第二季,摩根資產管指出,今年的第一季,全球市場遭受來自地緣政治、通膨升溫以及亞洲疫情的嚴重干擾,在聯準會於三月啟動升息循環後,隨著美國的通膨愈來愈高,聯準會打擊通膨的態度也愈來愈鷹派,全球股市更因此呈現高度波動。

摩根資產管理亞洲首席市場策略師許長泰(Tai Hui)表示,市場現在更關切的焦點,已經不再是疫情,也不再是中國經濟,甚至也不是俄烏戰爭,而是聯準會的貨幣決策。由於市場預估美國3月份的消費者物價指數將突破8%,導致聯準會可能加快升息的腳步,因此近期美股大幅震盪,成長股的走勢更是遭遇重挫。聯準會會的方向已確定,投資策略就要掌握全球經濟增長趨勢時,同步控制資產波動的風險。

許長泰表示,點陣圖顯示今年底以前聯準會可能會把聯邦基準利率,從今年初的0.25%升到1.9%,代表在未來這段期間,聯準會有可能每次升息一碼,共計升息6~7次。這雖然反映了聯準會對抗通膨的決心,但也導致美國公債殖利率曲線一度出現倒掛,引發市場對美國經濟可能步入衰退的擔憂。(目前利率期貨顯示預估年底前升息9碼)

歷史經驗顯示,自美國公債殖利率曲線出現倒掛、直到美股抵達下一輪高峰的時間平均長達8個月,而美股從高峰至下一輪衰退出現前,平均時間也達5個月,儘管殖利率有倒掛情事出現,誘發經濟出現衰退的擔憂,投資人還是有充裕的空間去進行資產配置,目前只要多關注聯準會的後續動態,無須對美國公債殖利率曲線倒掛一事過度解讀。

許長泰表示,儘管外部變數眾多,但全球經濟仍在擴張的軌道上,只要這個方向明確,風險性資產就會有表現機會,所以保持冷靜並持續留在市場上,才是現階段最佳的投資策略。

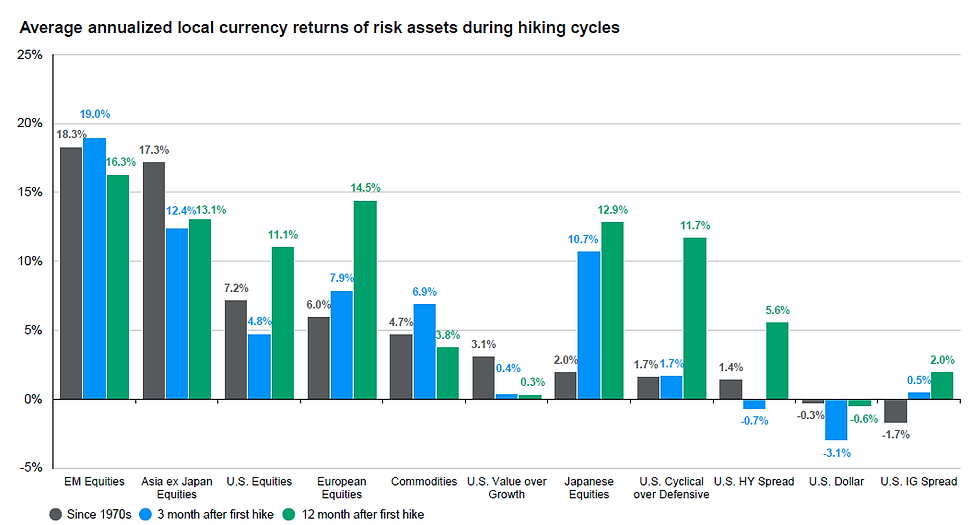

從摩根資產管理最新整理數據顯示,從1970年以來,美國升息周期啟動後,各類資產表現,不論是3個月(藍色)、1年後(綠色)和1970年以來(年化表現,鐵灰色),股票贏面優於債券,短中長期表現兩位數字以上者則有新興股市、亞股(不含日本),美歐日股市僅有1年後有兩位數報酬,但短期和長期年化報酬位數,至於近來很夯的商品資產,短中長期的表現普普,債券方面,投資級債是求穩,惟報酬相對有限,高收債相對表現較佳,尤其是升息後1年最有看頭。

升息周期後的各類資產表現

利差全面收窄,新興主權和高收債收斂最多。

高通膨壓力使得美國聯準會(Fed)態度轉鷹,加上俄烏戰爭前景不明,美國10年期公債殖利率3月底已攀升到2.4%,金融市場震盪加劇、信用債市普遍承壓。不過,柏瑞投信表示,目前經濟處於復甦正軌、高收益債企業的違約率處於低檔,全球高收益債的表現終將回歸債息累積,債券價格也可望止跌回升,若趁殖利率擴大時進場布局,還有機會享有勝率較高的優勢。

柏瑞全球策略高收益債券基金經理人劉文茵表示,儘管受到地緣政治風險及利率走高影響,全球高收債指數的信用利差近期出現顯著擴大,殖利率亦同步走升,3月底來到6.7%水準,已高於五年均值5.8%,就評價面來看已相對具有中長期投資的吸引力。

柏瑞投信提醒投資人,市場動盪,造成近期債券殖利率彈升、債券價格下跌,反而可以留意中長期逢低布局機會。根據歷史經驗顯示,從Bloomberg的統計數據來看,若於高收益債指數殖利率逾6%時進場,歷史平均進場,投資1年與3年平均報酬率各有9.5%和30%,獲得正報酬勝率高,一年有83%,三年則有96%。

最近一周主要債券指數的變化和相關類型基金資金流向

更多數據分析,可以參考下面整理互動圖,或前往Fundlover首頁 ,想要更多數據者可以前往一周股債市回顧專頁。

一周全球資金互動圖

一周債市的回顧

留言