摩根 2024有債有股 贏過抱現金

- 白富美

- 2024年1月19日

- 讀畢需時 7 分鐘

2022年坐在現金山上,絕對是最佳投資,但2023年沒有追AI,投資就會挨挨叫,但2024年呢?

摩根資產管理亞太區首席策略師許長泰(Tai Hui)表示,元月市場拉回,凸顯去年12月投資人對於美國聯邦準備理事會(Fed)降息過度預期,在美國經濟只是放緩,未見衰退情況下,Fed恐不會如市場預期在3月就降息,降息時點最快也要到6月, 至於降息幅度,一切以經濟基本面為依歸,降息恐怕會低於市場預期5碼。

降息沒有迫在眉睫、最快6月,美國經濟開始放緩

Fed主席鮑爾在去年12月最後一場公開操作委員會議(FOMC)後,釋放不再升息利多,美債指標殖利率一度跌到3.8%,但2024年開年以來,殖利率又反彈站上4%,許長泰認為,這是市場對降息過度預期,但仔細檢視經濟數據,降息時程恐不如市場預期在3月,最快發生可能是6月,首降比較可能是落在下半年。

許長泰(Tai Hui)這個論點,主要是觀察美國CPI組成和增減速度,從數字來看,美國的通膨已明顯趨緩,但攸關核心通膨的幾個項目,例如住宅、旅館與運輸等,它們的數據下滑速度還是相對較慢,儘管聯準會在去年已放出鴿派訊號,但主要是傳達不會再升息,至於降息時點,還要停看聽各種經濟數據。

許長泰說,由於美國的核心通膨仍在目標區間之上,再加上通膨本身的僵固性,通膨是否會持續下滑,仍要密切觀察。但另一方面,美國經濟的增長動能在上半年就可能轉弱。

轉弱主要來自兩方面,一是政府對民眾的補貼也陸續到期,家計儲蓄卻正在減少,另外美國消費零售年增率,去年以來數據不斷下滑,同時信用卡違約率竄高,信用卡違約率升高現象,與2006年情況相似,這意味著美國的家計資產負債表出現弱化,未來民間消費的動能恐將轉弱。

再者,民間資本支出方面,實際上已出現下滑,再加上各地區聯準會的調查顯示,企業未來六個月資本支出更將滑落到零以下,家計資產負債表弱化,企業資本支出意願低,可以窺見美國經濟增長已出現疲態,只是目前美國非農就業數據依然很強,這也是降息時點一直往後延遲的關鍵。

啟動投資要在何時?升息結束vs降息啟動

摩根資產管理表示,緊縮貨幣政策的滯後效應,美國經濟的增長與通膨可能在今年雙雙放緩,許長泰表示,聯準會貨幣政策將逐步走向寬鬆,利率決策在今年更顯重要,投資人行動也要更靈活。

從近年來各類資產表現來看,2022年股債大跌,擁抱現金是最佳投資,但2023年情勢丕變,抱現金成為最差的投資,已開發國家股市表現贏得頭籌,新興股市(不含亞洲)緊追在後,全球高收債還跑贏全球公債。若以過去10年來主要資產表現,已開發國家股市年化報酬9.2%,多元分散投資組合年化報酬也有4.4%g,排名第二,緊接在後是亞太(不含日本)股市(4.2%)和全球高收債(3.7%)。

值得注意,過去十年來,只有兩年(2018和2022)抱現金是當年最佳投資,有四年是已開發股市是冠軍王,亞太股市有兩年是冠軍。

2024年美國為首已開發國家股市,還會持續表現強勁嗎?許長泰認為,美國經濟雖然不致於陷入衰退,只是放緩,歐洲經濟比較岌岌可危,這也是他相對不看好歐股,美股儘管有經濟基本面,加上今年是美國總統大選年支撐,但美股目前本益比偏高,卻是不可否認的事實,這也是摩根資產管理反而相對看好亞太股市的關鍵。

固定收益部分,由於目前各類債券殖利率都在相對高點,又可以期待全球央行降息的利好,鎖定目前高殖利率,2024年一定要布局債市,美國降息可期,公債是首選,除美債之外,新興債在過去五個利率循環下,表現最搶眼,美國投資級債和高收債也可以多加留意。

投資要在升息結束後就要啟動,還是等美國降息再來採取行動?許長泰以摩根資產管理追蹤的數據指出,過去五次利率循環下,升息結束就開始布局一年後股債表現來看,相較首次降息後一年各類資產表現,升息結束就進場投資,比首次降息再啟動投資,前者的投資贏面比較大。

印度美股估值偏高,慎選時點和標的,日股價值成長輪動。

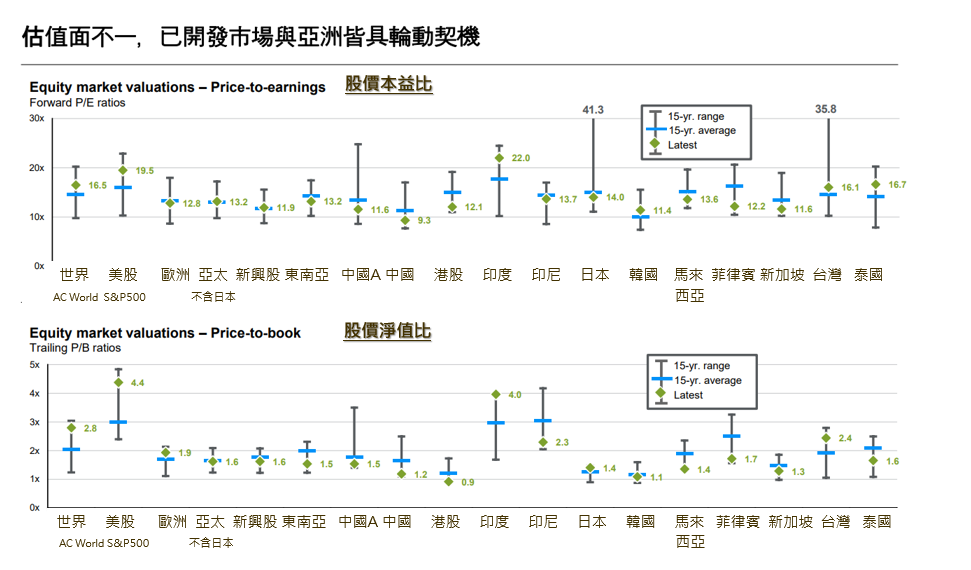

從估值來看,摩根資產管理亞太區首席策略師許長泰(Tai Hui)說,從摩根追蹤主要股市的長期估值來看,印度股市估值偏高,尤其已經反映印度取代中國成為全球製造中心的利多。印度股市估值偏高,目前本益比和股價淨值比都來到15年新高,加上今年印度也有大選,印度雖然長線可期,但估值還是要審慎留意。

主要股市的估值來看,印度最貴,本益比高達41倍,淨值比也要四倍多,美股本益比雖不到20%,但淨值比高達4.4倍,估值比印度還高,這方面估值美股居冠。亞洲地區,亞太不日本估值都都算合理,各國差異性大,最便宜就是中國和港股。

中國相關市場,港股已經連跌四年,A股也有三年,許長泰指出,目前港股淨值本約0.9倍,雖然很便宜,但投資氛圍上仍要觀察中國經濟發展,雖然中國房市價格的跌勢已經趨緩,政府也陸續推出許多刺激政策,但目前民間消費的數據並未跟上,去年12月的PMI採購經理人指數也還是相對疲弱,顯示中國經濟的復甦仍需要時間。

許長泰認為,再來就要看3月初召開「兩會」是否有更多經濟刺激政策,帶動中國房地產復甦,提振人民和企業信心,才能找到投資的新火花,可惜的目前還沒有看到任何跡象,市場對中國有很多預期,但預期與現實不免仍有落差,投資中國雖然從估值來看是有吸引力,但股市是否會跌深反彈,投資人需要更大耐心和停看聽。

中國表現攸關亞洲和新興股市,中國近來熄火,取而代之除了印度,日本股市也值得期待,外資若撤離中國,鄰近值得期待股市,優選就是日本,日股過去兩年走的是價值投資風格,不僅外資和股神巴菲特加持,流入3兆日圓,如今本土資金回補,摩根資產管理環球市場策略師林雅慧指出,日股目前估值與長期均值相當,算是合理,今年以來科技和醫療類股開始表態,今年日股有機會走成長題材。

日股還有機會,市場預期日本央行將在4月退出負利率,若與其他央行貨幣政策轉趨寬鬆,日圓可望回歸正常化,這也是很多外資搶進日股的關鍵,許長泰提醒,日圓強弱,仍要看日本央行動作。

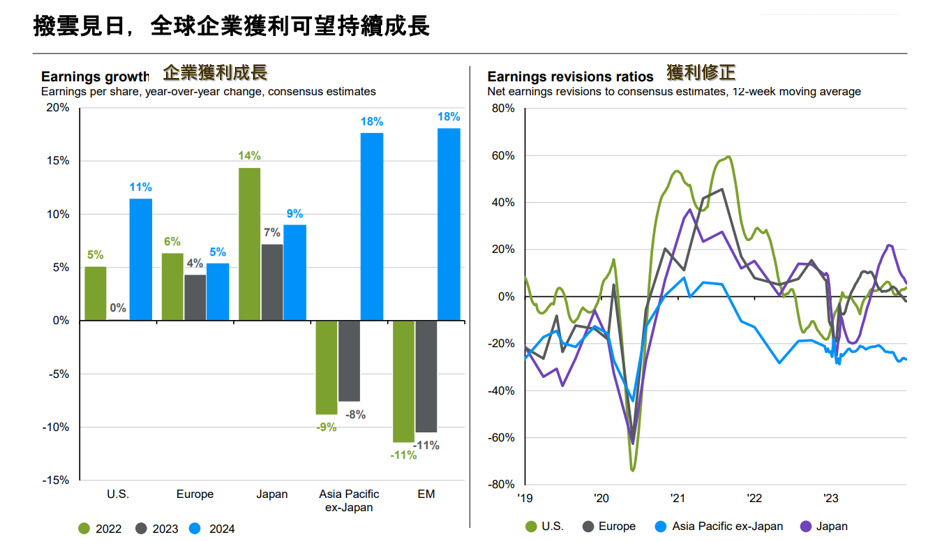

美股估值是第二高,但美股成長性好,加上執全球股市的牛耳,許長泰和林雅慧雖然覺得股價偏高,但科技產業在AI帶動下,仍然有許多投資機會,尤其是邊緣AI、AI相關應用,歷經2023年獲利衰退和低成長之後,2024年美股獲利成長是已開發國家最高,美股仍有其投資必要性,但從獲利修正比率和預估獲利成長,新興股市和亞股更令人驚訝。

降息一啟動,看好亞股和美股

2024年最大轉變就在Fed將從「升息階段的尾聲」往「降息階段的初期」邁進,因此全球科技產業的出口將在今年復甦,許長泰指出,這有利於亞洲出口導向的經濟體。

摩根資產管理環球市場策略師林雅慧指出,今年Fed一旦走向寬鬆,科技產業的出口可望回溫,亞洲出口導向的經濟體在今年就有較佳表現機會,這也會帶動相關企業的獲利,以亞洲與新興市場企業的獲利為例,2023年獲利是衰退8%到和11%,2024年可望雙雙翻揚,獲利年增率可達18%,再以估值來看,新興股市和亞太(不含日本)股價也是在15年均值左右,相較美股本益比和淨值比都在歷史高位,亞洲市場的機會會比美國要更大。

林雅慧補充,根據歷史經驗,在美國公債殖利率下跌的環境下,成長股與科技股會有較大的表現機會,儘管從經濟上來看亞洲的動能會增加,但在股票資產的布局上,亞洲和美國的成長型股票較適合在上半年布局;而到了下半年,倘若聯準會真的放寬貨幣政策,屆時就要採取更全面的布局方式去配置股債資產。

2024債市鎖定高殖利率

美債走了三空頭,2024年市場終將盼來Fed降息,林雅慧指出,升息周期的結束本來就有利於風險性資產的表現,但美國10年期公債殖利率自去年10底持續下滑,激勵各類債券表現,10年期美債被市場視為無風險利率的「定錨」,其波動牽動各類債券資產價格上下,加上過去一年來各類債券利差收窄,未來儘管指標美債殖利率有下滑,但這利差擴大或收斂,影響相對有限,投資人此時前進債市的關鍵是在「鎖住高殖利率」的收益優勢。

再觀察近六個月各類債券的報酬組成,即可以發現,去年第四季公債利差下滑的帶動下,非投資等級債、新興市場美元主權債或亞洲美元債等,其價格報酬對總報酬的貢獻都比利息報酬更大。

但同一期間,成熟市場企業債與成熟市場公債的表現,反而是利息報酬的貢獻要比價格報酬的貢獻更高;林雅慧因此,在2024年,眼見利差下滑空間已不如去年,殖利率收益才是債券回報的要角。

2023美國高利率,吸引資金流入貨幣型基金,單單美國貨幣型基金就激增1.2兆美元,更遑論銀行美元存款,但2023現金報酬率卻是低的,隨著美元升息結束,市場將迎來降息,美元定存或貨幣基金不再享有高利,資金何去何去,林雅慧說:「有股有債,才能跑贏現金。」

摩根資產管理表示,聯準會今年下半年可能採取寬鬆貨幣政策,使得今年反而是股票和債券都可以再次啟動投資的重要時刻,建議債券上可鎖定擁有較高收益率的美國公債、美國投資等級債與美國非投資等級債;至於股票上,則聚焦受惠於債券殖利率下滑、且有較多表現機會的成長股與科技股,特別是亞洲與美國的相關投資標的。

基金介紹係筆者參與相關法說和媒體發表現後的新基金分享,沒有任何推薦和置入,對基金有興趣者,宜自行判斷自己的風險承受力,明辨投資標的合適性,投資有賺有賠,投資人前宜詳閱相關基金資訊。

留言